Checkliste: Pflicht zur elektronischen Rechnung ab 2025 in Hotellerie & Gastronomie

Was Hotels, Gastronomie und andere Hospitality-Betriebe über die Pflicht zur elektronischen Rechnung in Deutschland wissen müssen

In Deutschland werden bis 2025 nicht nur Papierrechnungen zwischen Unternehmen abgeschafft – ganz gleich, ob per Post, via Fax oder persönlich übergeben. Auch ihre „digitale“ Variante als E-Mail mit PDF-Anhang hat spätestens 2027 ausgedient – Rechnungen in anderen Rechnungsformaten, die nicht der europäischen Digitalnorm EN 16931 entsprechen, gehören dann ebenso der buchhalterischen Vergangenheit an. Sogar, wenn sie mittels „Electronic Data Interchange“ (EDI) übertragen werden.

Klingt schon aus zeitlichen Aspekten womöglich etwas zu ambitioniert?

Das wäre es wohl auch, schließlich betrifft diese Umstellung rund dreieinhalb Millionen Unternehmen in Deutschland, die schätzungsweise mehr als 32 Milliarden Rechnungen untereinander austauschen – pro Jahr!

Schrittweise zur vollumfänglichen E-Rechnungspflicht

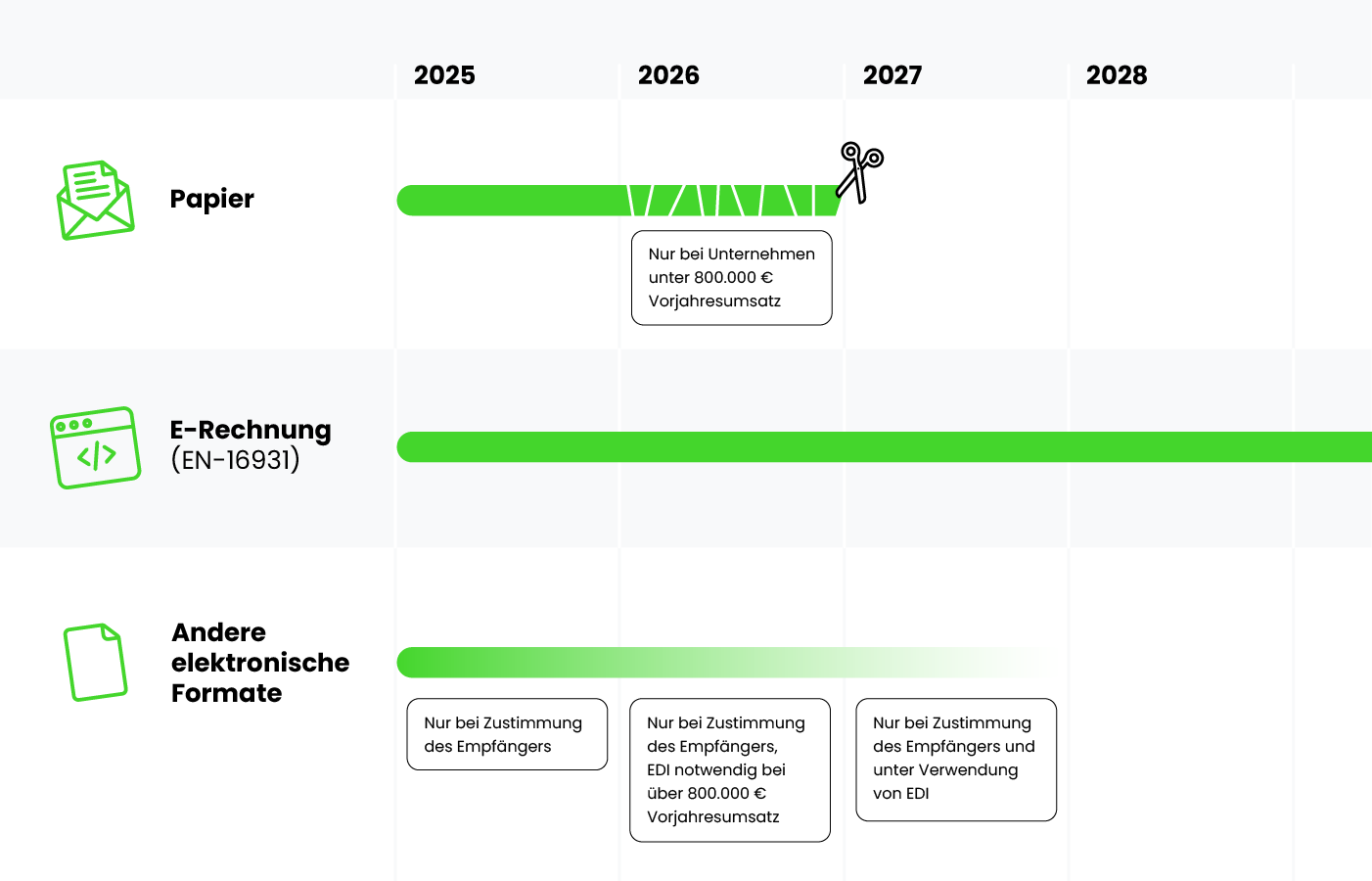

Um die deutsche Volkswirtschaft nicht völlig digital zu überfordern, haben Bundesregierung und Finanzverwaltung daher bereits frühzeitig eine Art „Stufenplan“ erstellt, mit dem man die verpflichtende E-Rechnung für B2B-Geschäfte einführen will. Danach soll die staatlich verordnete digitale Revolution in der Kreditoren- und Debitorenbuchhaltung schrittweise erfolgen. Über einen Zeitraum von drei Jahren erhofft sich die Politik so einen geordneten, behutsamen und nicht ganz so schmerzvollen Abschiedsprozess von der klassischen Standardrechnung per Post, Fax oder E-Mail.

Wissen, worum es geht? Check!

Digitaler Abschied in 3 Phasen – tschüss klassische Rechnungsstellung, hallo Pflicht zu XRechnung & Co!

Zunächst trifft es die Papierrechnung, deren „Gnadenfrist“ bereits im Jahr 2026 endet. Danach sind auch alle anderen elektronischen Formate dran, die keine „echten E-Rechnungen“ im Sinne des neuen Gesetzes darstellen. Im Klartext: nahezu alle, abgesehen von elektronischen Rechnungen in den Formaten XRechnung oder ZUGFeRD (und das auch erst ab Version 2.x).

Achtung: E-Rechnungen müssen angenommen werden!

Wichtig zu wissen: Es geht hierbei primär um den elektronischen Rechnungsempfang. Denn nur dieser ist bereits ab dem 1. Januar 2025 verpflichtend vorgeschrieben. Oder anders ausgedrückt:

Hotels, Restaurants, Caterer und andere Unternehmen aus dem Gastgewerbe, die eine „echte“ elektronische Rechnung in einem der gerade genannten EN-konformen Formate erhalten, müssen diese ab dem 1. Januar 2025 zwingend akzeptieren. Tun sie das nicht, verstoßen sie gegen das Gesetz.

Doch es gibt zunächst noch ein (kleines) Schlupfloch. Denn wer sich mit den eigenen Lieferanten darauf einigt, erstmal weiterhin Papierrechnungen auszutauschen, darf das noch für weitere 365 Tage tun. Danach ist auch das nur noch möglich, wenn das Rechnungen empfangende Unternehmen weniger als 800.000 Euro Umsatz im Vorjahr gemacht hat. Mit dem Beginn des Jahres 2027 ist damit jedoch ebenfalls Schluss.

Ab 2027 ist ausnahmslos nur noch der digitale Rechnungsaustausch zwischen Unternehmen erlaubt. Papierrechnungen werden von der deutschen Finanzverwaltung nicht mehr als Belege anerkannt. Die „klassische“ Rechnung ist Geschichte.

Soweit zu dem, was da digital auf uns zurollt. Übrigens nicht nur auf Unternehmen aus der nationalen wie internationalen Hospitality-Branche, sondern auch auf den kleinen Blumenhändler um die Ecke, den regionalen Bäckerei-Filialisten oder die deutschlandweite Restaurantkette. Und alle anderen deutschen Unternehmen. Über alle Branchen, Größen und Firmierungen hinweg.

Wissen, ab wann welche Vorschrift gilt? Check!

„Echte“ elektronische Rechnungen: Was ist das eigentlich?

Nun stellt sich die Frage: Was ist der große Unterschied, der all das nötig macht? Ist der rein elektronische Rechnungsaustausch zwischen Unternehmen wirklich so wichtig, fortschrittlich, effizient und besser – und wenn ja, warum? Die Antwort ist klar: Ja! Denn elektronische Rechnungen machen

- manuelle Prozesse der Rechnungsstellung und -verarbeitung überflüssig,

- sparen Hunderttausende Tonnen an Papier für ausgedruckte Rechnungen und Belege ein,

- sind sicherer, zuverlässiger und schneller als klassische Rechnungsformate

und sie ermöglichen der deutschen Finanzverwaltung zukünftig die digitale Umsatzsteuerprüfung in Echtzeit. Ein Kontrollgewinn, welcher dem deutschen Staatshaushalt schätzungsweise Steuermehreinnahmen von weit über zehn Milliarden Euro im Jahr bescheren dürfte. Denn: Umsatzsteuerbetrug wird damit nahezu unmöglich.

Kein Wunder also, dass nach Italien, Spanien oder Ungarn nun auch Deutschland den elektrischen Rechnungsaustausch spürbar vorantreibt. Oder?

Möglich macht das übrigens das Wesen der „echten“ E-Rechnungen: Bei ihnen handelt es sich nämlich um maschinenlesbare Datensätze, die alle wichtigen (und steuerrechtlich relevanten) Rechnungsdaten enthalten.

Wissen, was eine „echte“ E-Rechnung ist? Check!

Wie empfängt man digitale Dokumente wie E-Rechnungen?

Gute Frage! Denn schließlich ist das ja die vorgeschriebene Mindest-Fähigkeit, die jedes deutsche Unternehmen bereits in weniger als neun Monaten (dieser Artikel wurde im April 2024 verfasst) vorhalten muss, um dem geänderten Umsatzsteuergesetz zu entsprechen.

Die Krux an der ganzen Sache: Das ist leider nicht ganz so trivial, wie man es sich in der Politik und der Finanzverwaltung einreden möchte – zumindest dann nicht, wenn man sich als Unternehmer oder Unternehmerin selbst darum kümmern muss. Und sogar mit erfahrenen Buchhaltungs- und IT-Mitarbeitern im Boot stellt schon diese erste Stufe der deutschen E-Rechnungspflicht gerade viele Hotels, Restaurants und Cateringunternehmen vor eine ziemliche Herausforderung.

Warum ist ausgerechnet die schrittweise E-Rechnungspflicht eine Herausforderung?

Gerade in Branchen und Bereichen, in denen man unzählige Lieferantenbeziehungen mit den unterschiedlichsten Partnern – vielleicht sogar aus dem In- und Ausland – unterhält, dürften vor allem zu Beginn die weiterhin zulässigen Papier- und PDF-Rechnungsformate für deutlich mehr Komplexität im Kreditorenmanagement sorgen. Schließlich ist es mehr als unwahrscheinlich, dass zum Jahreswechsel 2024/25 plötzlich nur noch elektronische Rechnungen versandt werden.

Wie empfängt man denn nun so eine elektronische Rechnung?

Die einfache Antwort, wie Hotels, Gastronomie und andere Hospitality-Betriebe künftig Rechnungen empfangen müssen? Gibt es nicht. Denn für elektronische Rechnungen im Sinne des neuen Umsatzsteuergesetzes wurden (bisher) keine expliziten Übertragungswege definiert. In der Realität gibt es aber zwei – oder besser drei – Hauptkanäle, über die der elektronische Rechnungsaustausch stattfinden wird (und beispielsweise bei der Rechnungsstellung an die öffentliche Hand auch bereits seit Jahren stattfindet):

- Elektronischer Rechnungsversand per E-Mail (unsicher und unpraktisch)

- Elektronische Rechnungsstellung über EDI (teuer und aufwändig)

- E-Rechnungsaustausch mit Rechnungsempfängern und Lieferanten über das europäische Peppol-Netzwerk (noch relativ unbekannt)

E-Rechnungen via E-Mail: Möglich, aber mehr auch nicht

Gut. Es gibt weiterhin E-Mail. Doch freuen Sie sich nicht zu früh: Denn leider bringt gerade das eine ganze Reihe handfester Probleme mit sich. Denn schließlich gilt der elektronische Mailverkehr trotz potenzieller End-to-End-Verschlüsselung nicht nur als besonders leicht infiltrierbar. Elektronische Rechnungen per E-Mail müssen in der Regel auch noch (mindestens) einmal händisch bearbeitet und in das jeweilige Buchhaltungs- oder ERP-System überführt werden. Und: Eine manuelle „Sichtprüfung“ einer „echten“ E-Rechnung ist nur bei einem hybriden E-Invoicing-Format wie ZUGFeRD möglich. Denn das besteht neben dem obligatorischen Datensatz auch aus einer Sichtkomponente im PDF-Format.

E-Rechnungen über EDI: Eher was für die ganz Großen

Die weitaus verbreitetere – und von der deutschen Finanzverwaltung deutlich bevorzugte – XRechnung hingegen kommt ausschließlich als kryptischer Datensatz daher. Eine visuelle Rechnungsbearbeitung? Fehlanzeige! Doch nicht nur das: Die meisten europäischen E-Rechnungen werden heute nicht via E-Mail verschickt, sondern entweder über dedizierte, individuelle Datenverbindungen (auch EDI genannt). Übrigens ein Verfahren aus der Industrie, das sich in der Regel erst dann lohnt, wenn viele Zehn- oder Hunderttausend Rechnungen zwischen zwei Partnern verschickt werden müssen.

E-Rechnungen im Peppol-Netzwerk: Die digitale Zukunft?

Oder der elektronische Rechnungsaustausch erfolgt über das in der breiten Öffentlichkeit nahezu unbekannte Peppol-Netzwerk. Ursprünglich für den digitalen Daten- und Rechnungsaustausch zwischen Behörden und anderen Akteuren der öffentlichen Hand erfunden, läuft heute ein großer Teil des digitalen Transaktionsdaten-Austauschs über dieses stabile, sichere und ultraschnelle Datennetzwerk. Und das schon lange auch im B2B-Bereich. Einziger „Haken“: Der Zugriff auf Peppol erfolgt über einen so genannten Peppol Access Point, ein direkter Versand oder Empfang ist nicht möglich.

Trotzdem setzt sich diese Option immer weiter durch – nicht nur in Deutschland, sondern in ganz Europa. Wohl auch, weil immer mehr E-Invoicing-Provider, Kreditorenmanagement-Dienstleister und Accounts Payable-Anwendungen ebendiesen Access Point bereitstellen – oder zumindest integrieren. Oder der elektronische Rechnungsaustausch erfolgt über das in der breiten Öffentlichkeit nahezu unbekannte Peppol-Netzwerk. Ursprünglich für den digitalen Daten- und Rechnungsaustausch zwischen Behörden und anderen Akteuren der öffentlichen Hand erfunden, läuft heute ein großer Teil des digitalen Transaktionsdaten-Austauschs über dieses stabile, sichere und ultraschnelle Datennetzwerk. Und das schon lange auch im B2B-Bereich. Einziger „Haken“: Der Zugriff auf Peppol erfolgt über einen so genannten Peppol Access Point, ein direkter Versand oder Empfang ist nicht möglich.

Trotzdem setzt sich diese Option immer weiter durch – nicht nur in Deutschland, sondern in ganz Europa. Wohl auch, weil immer mehr E-Invoicing-Provider, Kreditorenmanagement-Dienstleister und Accounts Payable-Anwendungen ebendiesen Access Point bereitstellen – oder zumindest integrieren.

Wissen, wie man E-Rechnungen empfängt? Check!

Was müssen Unternehmen aus dem Gastgewerbe nun tun, um den gesetzlichen Vorschriften zu Rechnungsempfang und Rechnungsstellung zu entsprechen?

Sie sehen: Die elektronische Rechnungspflicht ist trotz „Stufenplan“ und „nur“ Empfangspflicht zum Stichtag am 1. Januar 2025 ein ziemliches Brett – gerade organisatorisch, prozessual und technisch. Wer bereits in der Vergangenheit auf digitale Einkaufs-, Rechnungseingangs- und Belegverarbeitungsprozesse für das eigene Kreditorenmanagement gesetzt hat, ist nun klar im Vorteil. Doch auch etwaige „Spätzünder“ haben noch ausreichend Zeit, sich auf die nahende Pflicht zur elektronischen Rechnungsverarbeitung einzustellen.

Besonders leicht – und dazu auch noch kosteneffizient – geht das mit unserer speziellen Lösung für das digitale Kreditorenmanagement cisbox Invoice cisbox Invoice.

Wissen, was jetzt zu tun ist? Check!

Vereinbaren Sie jetzt gleich einen Termin!

Mit cisbox Order und cisbox Invoice setzen Sie auf einen digitalen Workflow, der durch kontinuierliche Weiterentwicklung und den Einsatz modernster Technologien Ihren Anforderungen zu jeder Zeit entspricht. Mit cisbox Insights treffen Sie dazu noch bessere strategische Einkaufsentscheidungen.

Gerne erzählen wir Ihnen mehr in einem persönlichen Kennenlerngespräch!

- bd@cisbox.com

- +49 212 2315 - 0

FAQ

- Gesetz zur Umsetzung der Richtlinie 2014/55/EU über die elektronische Rechnungsstellung im öffentlichen Auftragswesen (E-Rechnungsgesetz)

- E-Rechnungsverordnung des Bundes (E-RechVO)

- Übersicht der landesspezifischen Gesetzgebung in den einzelnen Bundesländern

Viel wichtiger für Unternehmen aus dem Gast- und Bewirtungsfach sind dagegen natürlich diejenigen Regelungen, die ab dem 01.01.2025 den Empfang von elektronischen rechnungen verbindlich für B2B-geschäfte vorschreiben.

Aber Achtung: Diese Form der Darstellung ersetzt nicht die Gültigkeit des elektronischen Datensatzes und ist allenfalls als Unterstützung (Buchungshilfe) anzusehen. Keinesfalls sollten Sie ausgedruckte E-Rechnungen für die gesetzlich vorgeschriebene Belegarchivierung heranziehen!

- Zunächst müssen Unternehmen ab dem 01.01.2025 die Empfangsbereitschaft sicherstellen. Sie müssen also in der Lage sein, E-Rechnungen in einem strukturierten, maschinenlesbaren Format zu empfangen, z. B. über ein E-Rechnungssystem, ein ERP-System oder über ein Portal.

- Zusätzlich sollte die IT-Infrastruktur des Unternehmens die Menge der zu erwartenden E-Rechnungen verarbeiten können sowie das E-Rechnungsformat in das Buchhaltungssystem und weitere relevante Systeme eingliedern können.

- Als Drittes müssen Validierung und Verarbeitung von E-Rechnungen gewährleistet sein; die Gültigkeit und Richtigkeit müssen prüfbar sein, die Daten müssen in andere Systeme des Unternehmens transferiert werden können und die E-Rechnung so archiviert werden, dass sie jederzeit lückenlos und unverändert verfügbar ist.